Senza l’idrogeno verde la decarbonizzazione di alcuni settori industriali e del trasporto pesante è impossibile, ma l’attuale situazione geopolitica ha fatto sì che l’idrogeno - fonte “nuova” alla quale erano state affidate molte aspettative sulla lotta alle emissioni di gas climalteranti - sia un po’ uscito dal dibattito.

Le motivazioni sono diverse: vuoi per i pesanti investimenti necessari allo sviluppo della capacità produttiva per l’idrogeno “verde”, vuoi per la complessità di organizzare la filiera del trasporto e dello stoccaggio, vuoi ancora per la necessità dei policy maker di risolvere i problemi immediati di fabbisogno energetico.

Tuttavia, ci sono industrie, cosiddette hard-to-abate (acciaio e fonderie, chimica, ceramica, carta e vetro) e trasporti pesanti che non hanno alternative concrete all’idrogeno per decarbonizzarsi.

Se n'è parlato in occasione della presentazione della seconda edizione dell'Hydrogen Innovation Report 2022, dell’Energy&Strategy Group della School of Management del Politecnico di Milano, che ha analizzato l'intero settore, evidenziandone il potenziale e le criticità.

Servono obiettivi, linee guida, incentivi, insomma una strategia

“Le nostre analisi evidenziano che lo sviluppo di un mercato dell’idrogeno verde costituisce lo strumento principale per raggiungere gli obiettivi di decarbonizzazione nei settori industriali cosiddetti hard-to-abate e nel trasporto pesante”, conferma Vittorio Chiesa, direttore dell’Energy&Strategy del Politecnico di Milano.

“Occorre però maggiore chiarezza a livello comunitario sulla definizione di green gas, così come servono specifici strumenti di incentivazione per l’idrogeno. In Italia, in attesa del documento finale sulla Strategia Nazionale per l’idrogeno, vanno definiti chiaramente obiettivi e linee guida per raggiungere una piena decarbonizzazione: snellire gli iter autorizzativi necessari alla crescita delle rinnovabili, favorire l’installazione di nuova capacità legata agli elettrolizzatori e i progetti per applicare l’idrogeno ai settori hard-to-abate, definire le norme tecniche di sicurezza in merito a produzione, trasporto, stoccaggio e utilizzo dell’idrogeno, come previsto dal Pnrr”.

Allo stato attuale della tecnologia e dei costi di produzione, senza incentivazioni o qualche forma di ‘prescrizione’ gli utilizzatori industriali hanno una scarsa convenienza economica a sostituire il metano o l’idrogeno grigio con l’idrogeno verde.

Il mercato attuale dell’Idrogeno

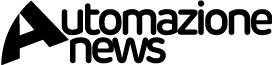

Oggi la domanda complessiva di idrogeno in Europa si attesta sulle 8,4 Mton annue: il settore della raffinazione è il principale utilizzatore con il 49% del totale, seguito dalla produzione di ammoniaca (31%) e di metanolo (5%). La produzione annua europea, invece, si aggira attorno alle 10,5 Mton e deriva prevalentemente da impianti di reforming da gas naturale (SMR) posti nei principali siti di consumo,come le raffinerie e gli impianti di produzione di ammoniaca. L’Italia è il quinto Paese europeo per consumo di idrogeno, con circa 0,6 Mton: più del 70% della domanda viene dalla raffinazione, circa il 14% dal settore dell’ammoniaca e il resto dalla rimanente industria chimica. Dal punto di vista tecnologico, per questi comparti non esistono particolari vincoli al passaggio all’idrogeno blu o verde.

Lo sviluppo per la filiera dell’idrogeno in Europa

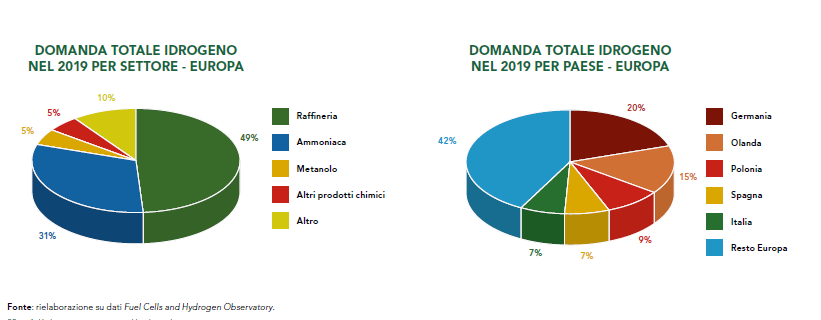

Dei 40 GW di elettrolizzatori previsti dalla Commissione Europa al 2030, circa il 65% dovrebbe arrivare da Italia, Olanda, Germania, Spagna, Portogallo e soprattutto Francia, che con i suoi 6,5 GW, sarà la capofila per la produzione di idrogeno da elettrolisi sfruttando il basso tasso emissivo della propria rete elettrica.

Tutti i Paesi hanno già definito gli investimenti da realizzare entro il 2030 per favorire lo sviluppo della filiera dell’idrogeno, destinati in modo trasversale a ogni componente: tecnologie per la produzione, tecnologie/progetti per la penetrazione nei settori hard-to-abate, attività di ricerca e sviluppo, studi di fattibilità per impianti di trasporto e distribuzione.

Il potenziale di mercato dei settori hard-to-abate in Italia

È stato valutato anche il potenziale di mercato legato allo sviluppo della filiera dell’idrogeno per i settori hard-to-abate in Italia, in particolare le industrie dell’acciaio, della carta, del vetro e della ceramica.

L’attuale domanda annua di 0,51 Mton, legata alle raffinerie e alla produzione di ammonica, se fosse coperta da idrogeno verde si tradurrebbe in un fabbisogno addizionale di energia rinnovabile pari a circa 29,6 TWh.